富拓外汇:全球股债双杀,人民币跌破7.3,美联储明年降息要泡汤?

2024-12-19 15:06:53

12月19日凌晨,美联储如期降息25个基点(BP),但释放了鹰派的信号——2025年最多降息2次,而9月时的预测则为4次,甚至有市场人士认为明年降息要泡汤。

美国主要股指均创下数月以来的最大单日跌幅,美国股债双杀。标普500和纳指分别跌2.95%和3.56%,美元指数逼近108。亚洲市场开盘下挫,上证综指跌近0.5%,恒指、日经225分别跌近1%。人民币对美元中间价仍被定在7.2以下,但离岸人民币迅速对美元跌破7.3关口。

在会议开始前,交易员们就认为在1月暂停降息的可能性很大,但认为美联储在3月维持利率不变的概率不到50%。对于鲍威尔及其同僚来说,一个很大的不确定性是特朗普第二个任期可能带来的变化。 而且有“美联储通讯社”之称的《华尔街日报》记者Nick Timiraos也在上周放风称,在美联储内部,如果经济继续保持稳健增长,进一步降息的理由可能变得不那么明确。

通胀令降息变得扑朔迷离

美联储在周四决定降息后,暗示对未来进一步降息的态度更加谨慎,而美联储主席鲍威尔也承认此次决策是一个“艰难的选择”。

鲍威尔在会后的新闻发布会上表示:“从现在开始,这是一个新阶段,我们会对进一步降息保持谨慎。” 转向幅度之大令投资者始料未及。

KPMG毕马威首席经济学家斯旺克(Diane Swonk)表示:“市场此前假设美联储会逐步放缓至每隔一次会议降息1次,但这显然是错误的假设。”

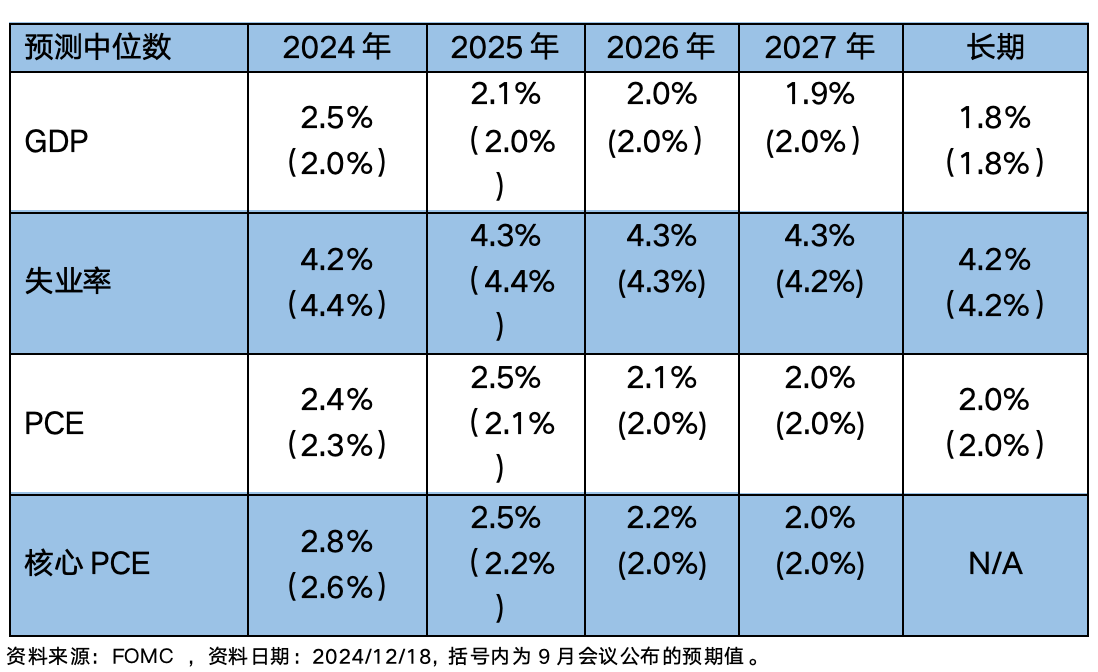

根据最新发布的经济预测,美联储官员预计明年的通胀将比之前预期更为顽固。这可能与即将上任的特朗普总统的政策变化有关。美联储预计个人消费支出通胀(PCE)将在明年上升至2.5%,高于9月预测的2.1%。这是美联储最青睐的价格指标。事实上,通胀的表现确实也不尽如人意。10月核心PCE同比增长2.8%,高于几个月前预测的2.2%。

有观点认为,这让9月的50BP降息显得像是一个错误。更糟糕的是,美联储现在预计需要到2027年才能达到2%的年度通胀目标,而在9月他们还认为2026年就可以实现。

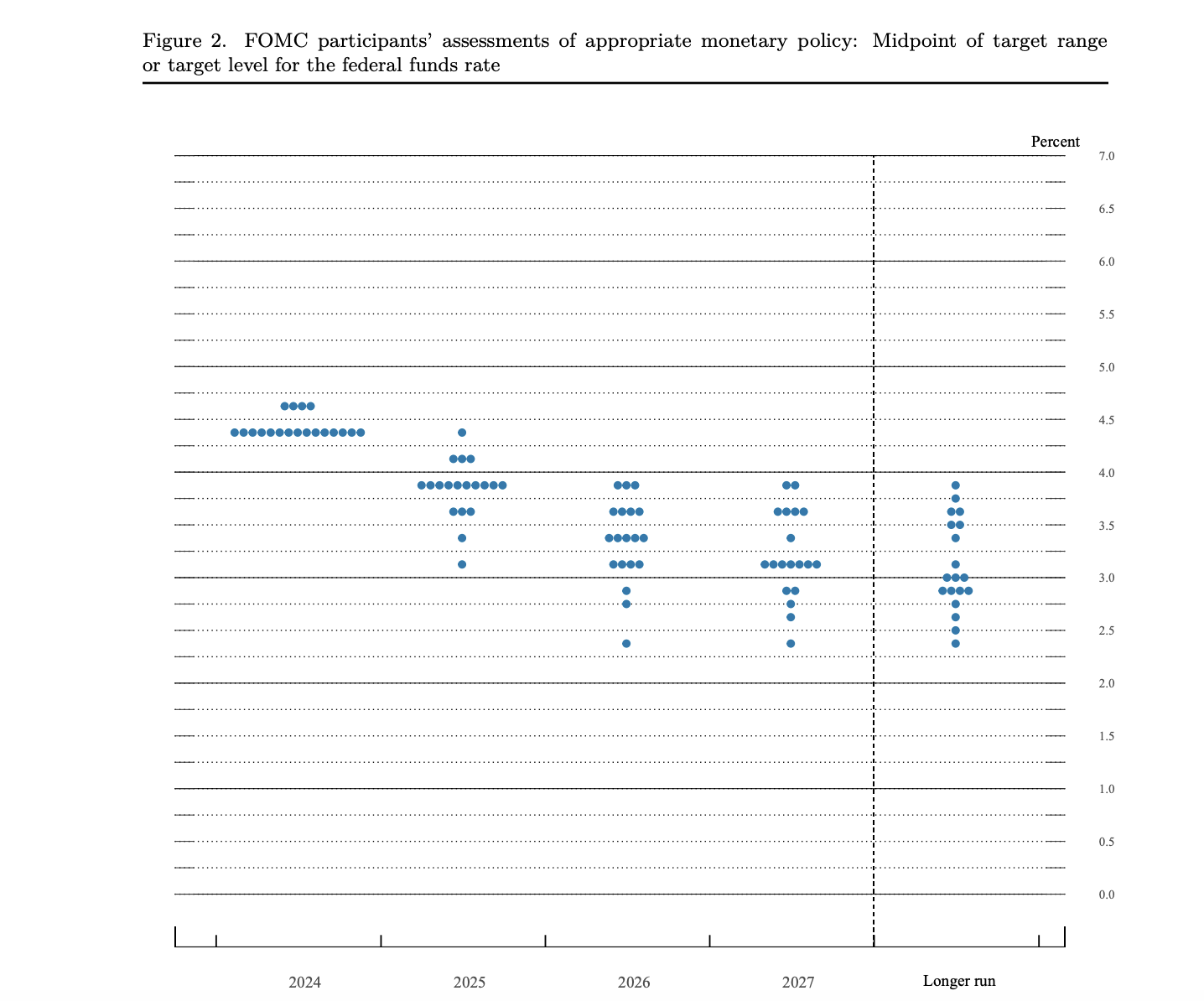

美联储预计2025年将仅降息2次,而非9月会议预测的4次。最新公布的利率点阵图则显示,委员们对2025年的利率预测中位数由3.4%上调至3.9%, 将2026年底利率中位数由2.9%上调至3.4%,长期中性利率则由2.9%上调至3.0%。

不过,PIMCO(品浩)表示,恢复加息的可能性较低,但美联储希望在恢复宽松周期之前看到通胀的进一步进展或失业率的上升。

通胀或成“美股杀手”

美股在特朗普当选后看似前景一片大好,华尔街已将2025年标普500目标价调整至6500点以上。标普500此前已经逼近6100点,周四暴跌后收于5872.16点。

联博基金资深市场策略师黄森玮对第一财经记者表示,基本假设是,明年美国经济保持“不着陆”状态,通胀重新上升,在早期阶段对股市压力有限。但是他也强调,一旦通胀长期维持在4%以上,美国股市可能面临较大压力。

过去100年数据显示,当通胀低于4%时,美股实际收益率跑赢国债的概率较高;但通胀超过4%并长期维持时,股市收益急剧下滑。因此,未来需密切关注特朗普政策对通胀的潜在影响。

积极的一点在于,当前美股盈利增长仍然亮眼。2024年和2025年信息科技行业预计每股盈利增速分别为18%和23%,显示科技板块基本面依旧强劲。但是问题在于——估值高企,这就会导致容错率低,若财报表现未能超预期,股价可能出现较大波动。

2022年熊市期间,科技股因盈利表现差跌幅较大。而2023年和2024年,科技股因盈利表现强劲而独占鳌头。然而,2025年特别是上半年,科技公司与其他行业的盈利增长差距将缩小,机构认为投资者应关注医疗、工业等非科技板块的机会。同时,小盘股对利率变化最为敏感,特朗普可能的税率下调政策将主要利好内需导向的小盘股(如金融、医疗、工业等传统行业),而科技股因本身税率较低,受益程度有限。

摩根资管方面对记者表示,整体宏观背景并未发生重大变化,仍然预计美国经济增长保持稳健,劳动力逐渐降温,通胀恢复正常水平。委员会预测明年降息50 BP也表明,明年美国货币政策或仍有一定放松的空间,这些背景有利于企业的盈利增长,或为明年的股票市场提供一定支撑,关注美股在减税和放松监管下的盈利增长潜力。

亚洲股市齐跌、人民币跌破7.3

亚洲股市显著受到美国的负面冲击,不过鉴于美国降息的路径并未逆转且美国经济仍然完好,因而机构对亚洲仍持积极态度。

东方汇理方面表示,2025年尤为看好日本、印尼股市;印度虽然估值高企且面临暂时的宏观逆风,但中长期的增长前景仍值得看好;海外资金在中国的配置比例颇低,关注市场反转的机会。

对中国市场来说,除了美联储,关税仍是2025年主要的挑战。机构认为,如果美国也对全球其他国家施加10%的统一关税,则全球需求将进一步承压,中国绕道出口美国的难度也会增加。同时,全球供应链割裂风险的上升将削弱企业信心。

但由于国际资本在中国股市的仓位极低,因而进一步流出的比例有限。建银国际首席港股策略师赵文利对记者表示,年底中央经济工作会议和明年3月两会将是重要的政策加码窗口,即将召开的四中全会很可能会继续聚焦深化改革,解决经济结构性矛盾。继地方化债问题基本尘埃落定之后,接下来市场短期焦点会放在财政政策落地进展及着力点。

他预计,全年港股走势前低后高,恒生指数波动区间介于18000-23000,行业配置上仍更看好高股息、受益财政政策的消费及制造业以及高贝塔系数板块 (非银金融、地产、科技成长股)。

就汇率而言,由于中美利差大幅扩大,离岸人民币对美元早盘跌破7.3。 美元指数一度冲破108大关,隔夜美国10年期国债收益率上行10BP至4.5%,而就在9月中旬,该读数还仅徘徊在3.6%附近。中美利差扩大至2002年以来的最高水平。

不过,近期一系列迹象(中间价等)并未显示央行放任贬值的态度。例如,华创证券的测算显示,12月12日官方中间价报7.1854,逆周期因子影子变量为-817点,维稳信号明显。自特朗普当选后的一周,中间价就开始发挥逆周期调节作用,且幅度从-200点扩大到了-800点附近。

当前,华尔街投行的普遍预测是,2024年年底前美元对人民币将稳定在7.3附近,2025年则取决于外部情况,共识预测目前落在7.4~7.6的区间。野村全球宏观研究主管及全球市场研究部联席主管苏博文(Rob Subbaraman)对记者表示,明年欧洲央行可能降息5次,这至少在2025年上半年使得美元指数维持强劲。

瑞银方面对记者称,中央经济工作会议重申保持人民币汇率在“合理均衡水平”上的基本稳定。“中国央行或允许人民币对美元贬值5%-8%,以部分缓冲美国加征关税的外部冲击。我们认为政府会密切管理人民币贬值的步伐和幅度,但不会主动利用汇率贬值作为宏观工具。”

无独有偶,苏博文称:“中国央行放任人民币大幅贬值并不是一个好的政策,因为目前中国宏观环境仍存在挑战,允许人民币大幅贬值的风险在于资本外逃,并进入一个预期自我实现的过程。”